投資についてひととおり理解したうえで必要なことは、実際に投資を行っていく過程でトラブルに遭わないための知識をもっておくことです。安心・安全な投資ができるように、この機会に身につけておいてください。

基本は「長期+分散+分割」好機と思っても一度に勝負をかけない

投資にリスクは付き物。しかし、これを低減しながら、コツコツ利益を増やす方法があります。それが、「長期」「分散」「分割」という三つの方法です。

リスクを低減する投資の基本

「長期」は、購入資産を長期保有すること。短期的に損益が大きく変動しても、長期保有で変動の振れ幅を小さくできます。「分散」は、複数の金融資産への分散投資。株、債券、投資信託など、異なる資産を保有してリスクを低減します。

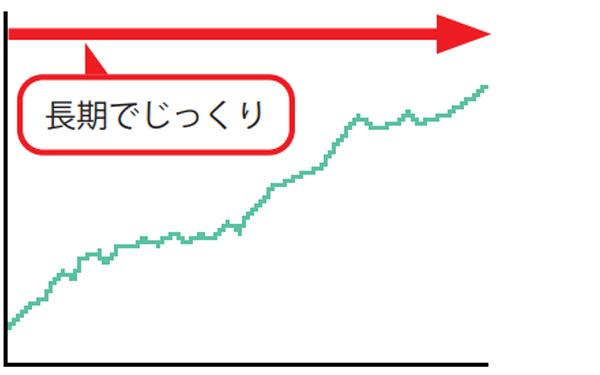

長期保有

株や投資信託などは、短期的には損益が変動しやすい。長期間保有することで、全体としては損益のブレ幅が小さくなり、安定した収益が期待できる。

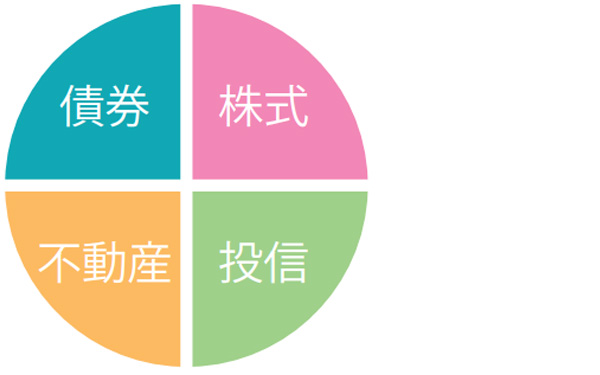

分散投資

株、投資信託、債券、不動産など、値動きの傾向の異なる複数資産に分散投資すれば、一つの資産が値下がりしても他の資産でカバーすることができる。

「分割」は、一度に全額投入せず、何回かに分けて投資すること。おなじみの積立投資もこれに該当します。「長期+分散+分割」は“投資の鉄則”と呼べるほど手堅く、多くの投資家が実践しています。

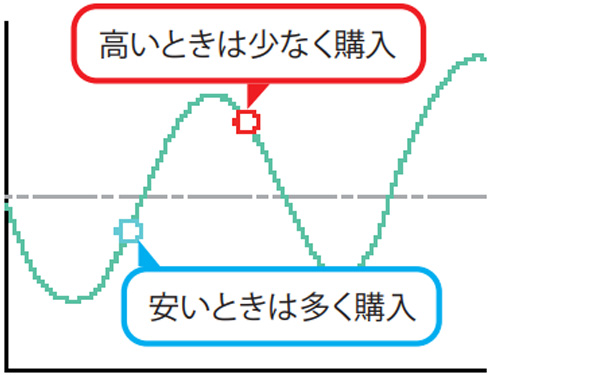

分割購入

何回かに分けて毎回一定額を購入することで、購入コストを平均化することができる。この手法は、「ドルコスト平均法」と呼ばれる。

「リスク」は危険とは限らない!正しく「リスク」を理解しよう

「投資は高リスクで怖い」。そんなイメージを抱く人も多いと思います。しかし、資産運用におけるリスクとは、リターン(収益)と損失の振れ幅を指します。リスクが高いものは大きな収益が得られる可能性がある一方、大きな損失が出る可能性もあります。

つまり、リスクとリターンは表裏一体で、ハイリスクのものはハイリターン、ローリスクのものはローリターンになるのです。

投資商品のリスクとしては、「価格・為替変動リスク」「信用リスク」「カントリーリスク」「流動性リスク」などがあります。これらの意味を理解したうえで投資対象を選びましょう。

投資にまつわる主要リスク

価格・為替変動リスク

株や債券、投資信託など、取引価格の変動によるリスク。また、外貨建ての金融商品の場合は、為替相場の変動リスクもあります。

信用リスク

投資した企業の経営悪化などによるリスク。たとえば、株を買っていた企業の倒産や極端な業績の悪化があれば、ほとんど無価値になってしまいます。

カントリーリスク

政変や戦争など、特定の国における政治・経済状況によるリスク。海外の株式や国債などに投資する場合に注意が必要です。

流動性リスク

金融商品を市場で換金できないリスク。極端にマイナーな銘柄や相場全体の暴落時は、いざというときに買い手がつかず、売却できない場合もあります。

「一つのカゴに卵を盛るな」ポートフォリオとは何か

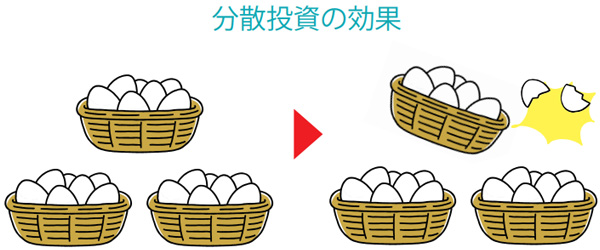

『一つのカゴに卵を盛るな』。これは、分散投資の重要性を説いた有名な投資格言です。卵を複数のカゴに分けて盛れば、一つのカゴを落としたとしても、他のカゴにある卵は難を逃れられます。

同様に、複数の資産に分散投資しておけば、一つの資産で損失が出ても、他の資産でリスクをカバーできるというわけです。

複数の商品で分散投資

「一つのカゴ」の格言にあるように、複数の商品に分散投資すれば、損失を出しても小さく抑えられる。

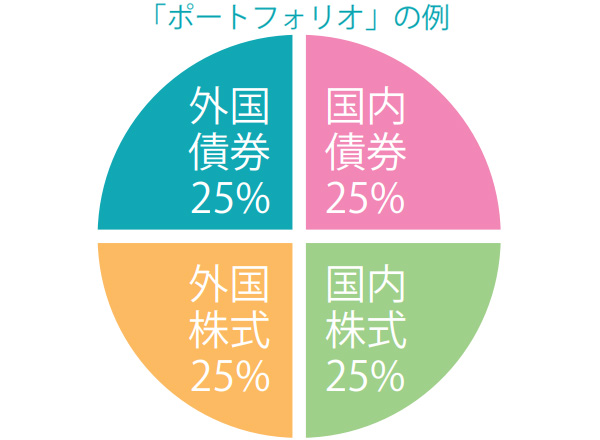

この分散投資の考え方に基づいた金融商品の組み合わせを、「ポートフォリオ」と呼びます。株と債券のように、異なる値動きの商品を組み合わせると、効果的にリスクを低減できます。投資方針に合わせて、自分なりのポートフォリオを検討してみるといいでしょう。

日本の公的年金の運用を行っているGPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオ。国内外の株式と債券を約25%ずつで組んでいる。

ポートフォリオを組むうえでもっとも大切な「リバランス」

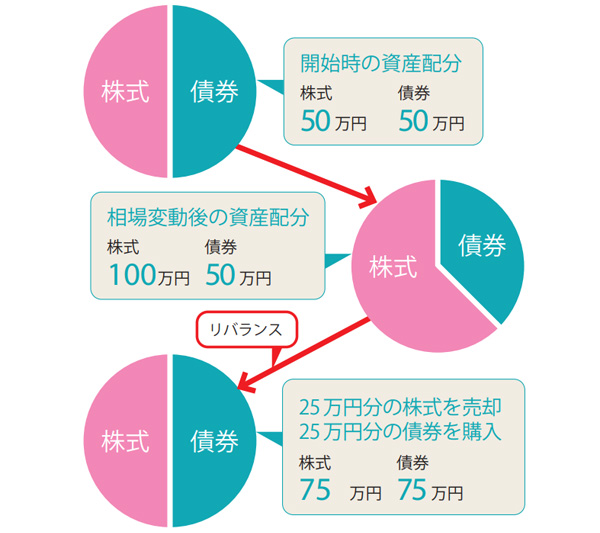

相場変動で資産配分が変化したポートフォリオを見直し、元の比率に戻すことを「リバランス」といいます。

たとえば、AとBの二つの金融商品に50万円ずつ計100万円投資していたとします。Bだけが値上がりして100万円になった場合、資産全体の150万円を見直し、Aを75万円、Bを75万にリバランスします。

この後、Bの価格が半減したとしても、Aの75万円とBの37.5万円を合わせて計112.5万円となります。何もしていなかった場合は計100万円なので、リバランスの効果があったことがわかります。

年1回程度ポートフォリオをリバランス

リバランスは、値上がり資産の売却や値下がり資産の買い増しなどにより、配分比率を修正する。なお、リバランスはプラス効果だけでなく、マイナスに働くこともある。

投資信託は購入前に中身をチェックしよう

投資は自己責任が原則。それだけに、投資信託の内容はきちんとチェックしたいものです。

投資信託の購入前は、すでに解説した「目論見書」を確認します。どのような運用方針で、どの資産に投資するのか、細かい内容をチェックしましょう。

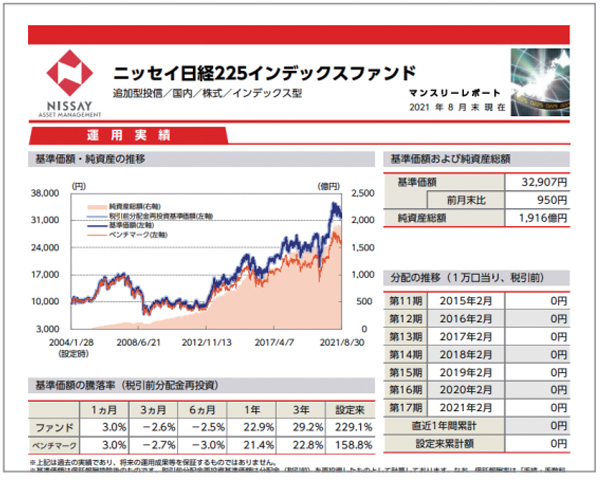

購入後は、証券会社のサイトで基準価格の変動をチェックできます。さらに、それぞれの投資信託では、毎月1回、顧客向けにレポートが発行され、収益の変動、組入銘柄の変更やリバランスなどの状況を確認できます。また、毎期末ごとに「運用報告書」が発行されます。これを見れば、年間を通した運用経過がわかります。

投資信託の内容を知るには?

▶購入前なら「目論見書」で

購入前は、目論見書で運用方針やリスクなどを確認しておこう。ここで重要な情報を見落としてしまい、期待した結果が得られなくても、投資は自己責任なので注意しよう。

▶購入後は月間レポートを確認

購入後の運用状況は、月間レポートや毎期ごとの運用報告書をチェック。投資対象の変化や騰落率を確認しよう。

流行りのNFTやDeFiはよく勉強してから手を出す

最近注目を集めているのが、「NFT」(非代替性トークン)です。これは、アートや音楽などのデジタルコンテンツに、代替不可能な固有の価値を証明できる仕組みのこと。コンテンツに希少性を持たせ、コピー不可能なデジタル作品として取引されています。

デジタル金融では「DeFi(ディーファイ)」(分散型金融)も注目です。金融機関のように管理者を必要としない分散型金融サービスで、暗号資産の取引などに活用されています。

NFTもDeFiも、今後はサービスが本格化すると予想されます。ただし、非常に仕組みが複雑なので、しっかり理解してから手を出しましょう。

新時代のデジタル金融に注目

▶日本初のNFTマーケットも登場

日本初のNFTマーケットプレイス「nanakusa」。2021年9月にSBIホールディングスによる買収が発表された。2022年2月をめどに、新サービスが始まる予定。

▶DeFiを使ったサービスの例

「Uniswap」は、DeFiのシステムを活用して、400以上の暗号通貨の交換サービスなどを提供している。

金融商品を購入するための「種銭」を作るには?

株など金融商品の購入には、数百万円のまとまった資金が必要になると思われがちですが、それほどの大金は必要ありません。シニア世代はリスクを大きく取れませんので、まずは10万円程度の資金を目標にしてみましょう。

まだ仕事をしていれば、毎月一定額の貯金を心がけてください。もう働いておらず、預貯金を取り崩せない場合には、今いちど家計を見直してみましょう。ギャンブル、タバコやお酒などの嗜好品を減らせれば効果的です。

もちろん、アルバイトなどで稼ぐ方法もあります。最近は社会全体でシニアの人材登用を積極的に進めています。

まずは10万円程度の種銭を用意

家計簿をつけると、日頃のお金の使い方を可視化できる。ムダな出費をなくして、種銭の捻出につなげよう。

▶シニア歓迎のバイトで稼ぐ

最近は、「シニア歓迎」の検索条件を設けているアルバイト求人サイトもある。特に大都市圏ではシニアの求人が意外と多い。

個人年金保険をあてにしてはいけない

老後資金の備えとして販売されている保険に「個人年金保険」があります。現役時代に原資となる保険料を積み立て、老後に一定額の年金を受け取れる仕組みです。しかし、老後の保障という観点からは、あまりあてにできません。

その最大の要因が、インフレリスクです。個人年金保険は、契約時点で将来受け取る年金額が決まっています。受け取り時点で物価が上昇していれば、年金額の実質的な価値は目減りしてしまいます。

一方、株や不動産などの資産は、インフレ時に価格が上昇する性質があります。その意味でも、個人年金保険だけに頼らず、投資による資産運用も検討すべきです。

お金を貯めるのに「とにかく支出を減らす」は間違い

生活を切り詰めて得られるお金はわずかばかり。資産運用するにしても、種銭が少ないと投資効果はあまり期待できません。

そこで、あらためて目を向けたいのが、仕事で稼ぐお金です。一般的には、投資で得られる利益より、労働対価の方が大きいのが実情です。本業はもちろんですが、現代はデリバリーや動画配信など、ちょっとした副業も手軽に行える時代です。

また、知識やスキルなどを学び続ければ、シニア世代以降も活躍の場が広がります。大切なのは目先のお金ではなく、コツコツ継続する“自分自身への投資”といえるかもしれません。

※本書および本記事に記載された内容は、特に記載のない限り、2021年10月現在のものです。

※本書および本記事に記載された内容は情報提供を目的としています。生じた損害については、著者及び弊社は一切の責任を負いかねます。投資については個人の責任で判断してください。

※最新の情報や商品の詳細については、弊社ではお答えいたしかねます。

この記事は『60歳からはじめる株&投資信託』(マキノ出版)に掲載されています。

www.amazon.co.jp